Plátce DPH – registr, ověření, kdo je plátce

Někteří podnikatelé se musí rozhodnout, zda se stanou plátci DPH, za jiné tuto otázku řeší legislativa. Kdo je plátcem DPH ze zákona a jak se stát plátcem DPH dobrovolně? Jak se jako plátce DPH zaregistrovat a na jaké povinnosti se připravit?

Pravidla, kterými se řídí DPH, se mohou zdát nepřehledná. Zvláště lidé začínající s podnikáním, právě zapsaní do živnostenského rejstříku, nemusí mít hned jasno ve všem, co se DPH týká. Článek přináší odpovědi na následující otázky:

- Kdo je plátcem DPH?

- Kdy se stanu plátcem DPH?

- Jak se stát plátcem DPH dobrovolně?

- Jaké má plátce DPH povinnosti?

- Kdy je OSVČ plátcem DPH?

- Jak přejít na čtvrtletního plátce DPH?

Dále je zde možné najít informace o limitech pro plátce DPH, délce zdaňovacího období, registrech plátců DPH a o tom, kam se obrátit v případě nejasností.

Daň z přidané hodnoty (DPH)

Daň z přidané hodnoty (DPH) platí všichni při nákupu většiny zboží a služeb. Představuje jeden z nejdůležitějších příjmů státního rozpočtu. Řadí se mezi daně nepřímé, což znamená, že suma daně je obsažena v ceně zboží a služeb.

DPH upravuje zákon č. 235/2004 Sb.

V České republice je DPH rozdělena do tří sazeb:

- základní sazba DPH = 21 %

- první snížená sazba DPH = 15 %

- druhá snížená sazba DPH = 10 %

Plátci DPH musí na svá uskutečněná zdanitelná plnění (tzn. prodeje zboží i služeb) uplatňovat jednu z těchto sazeb. Obvykle je to základní sazba 21 %, první nebo druhá snížená sazba se vztahuje pouze na případy určené zákonem.

První snížená sazba ve výši 15 % se uplatňuje na prodej zboží uvedeného v příloze 3 zákona o DPH (např. prodej potravin) a v příloze 2 (např. stravovací služby, ubytovací služby, služby fitness center).

Druhá snížená sazba ve výši 10 % se týká zboží a služeb uvedených v přílohách 3a a 2a (např. prodej knih, prodej léků, čištění vnitřních prostor v domácnostech, opravy obuvi, úpravy oděvů, kadeřnické služby).

Od 1. ledna 2024 bude v platnosti novela zákona o dani z přidané hodnoty, která mění sníženou sazbu daně z 15 % a 10 % na jednotných 12 %. Zároveň dochází k přesunu některých služeb a zboží ze snížené sazby do sazby základní ve výši 21 %.

Kdo je plátce DPH?

Daň z přidané hodnoty platí při nákupech zboží a služeb všichni, nicméně koncoví spotřebitelé tuto daň neodvádějí – neposílají ji státu. Odvádět daň z přidané hodnoty je úkolem plátců DPH.

Plátce DPH je dle zákona každý, kdo vykonává podnikatelskou činnost (fyzická nebo právnická osoba) a jehož obrat za posledních 12 měsíců přesáhl částku 2 000 000 Kč. Pokud jeho obrat této částky nedosahuje, může se stát plátcem DPH dobrovolně. Plátcem DPH se ale mohou stát i neziskovky v ČR, pokud například kromě své hlavní činnosti poskytují komerční ubytování k jiným službám.

Roční obrat znamená součet všech částek, které fyzická nebo právnická osoba získala během své činnosti v ČR v rámci:

- poskytnutí služby

- dodání zboží

- převodu nemovitosti

Částky získané v rámci ročního obratu musejí zároveň spadat do jedné z těchto kategorií:

- zdanitelná plnění (definována v § 13 – 20 zákona o DPH)

- plnění osvobozené od daně s nárokem na odpočet daně (definována v § 63 – 71 zákona o DPH)

- plnění osvobozená od daně bez nároku na odpočet daně (definována v § 54 – 56a zákona o DPH), přičemž sem nespadá doplňková činnost, která je provozována pouze občas

Do ročního obratu se nezapočítávají příjmy získané prodejem dlouhodobého majetku ani peníze získané z občasné doplňkové činnosti.

Kdy se stanu plátcem DPH?

V začátcích podnikání je nutné promyslet předmět podnikání, vymyslet dobrý název firmy, založit živnost či obchodní společnost – např. akciovou společnost nebo společnost s ručením omezeným, zaregistrovat doménu, poté vytvořit webové stránky a tak dále. Se začátky podnikání se však pojí také otázka: Kdy se stanu plátcem DPH?

Jak je řečeno výše, plátcem DPH je ze zákona každý podnikatel, jehož roční obrat přesáhne 2 000 000 Kč. Pokud roční obrat tuto částku nepřesáhne, může se stát dobrovolným plátcem DPH.

V případě, že uvažuje podnikatel o likvidaci s.r.o., musí informovat i finanční úřad, aby po zániku přestal být plátcem DPH.

Jak se stát plátcem DPH dobrovolně?

V některých případech může být výhodné se zaregistrovat jako plátce DPH, i když to ze zákona není nutné. Mezi nejčastější důvody patří:

- zákazníci podnikatele jsou plátci DPH, popř. podnikatel nakupuje u firmy, která je plátcem DPH – v tomto případě je výhodnější se registrovat k plátcovství DPH

- výdaje podnikatele za nakoupené zboží jsou vyšší než jeho příjmy, tedy DPH, kterou zaplatil při nákupu u dodavatele, je vyšší než DPH ze zboží, jež prodal svým zákazníkům – stát podnikateli vrátí rozdíl mezi těmito dvěma DPH

- na zboží zakoupené u dodavatele se uplatňuje vyšší sazba DPH než na zboží, které podnikatel prodává svým zákazníkům

Ve výše zmíněných případech je výhodnější se stát plátcem DPH. Některým podnikatelům se však zápis do registru plátců DPH nevyplatí. Jde zejména o tyto případy:

- koncoví zákazníci jsou spotřebitelé – pokud nejsou plátci DPH, je registrace zbytečná

- na zboží zakoupené u dodavatele je uplatňována nižší sazba než na zboží prodávaného zákazníkům

Ti, kteří se plátci DPH stávají ze zákona, musí provést registraci k DPH nejpozději do 15. dne následujícího kalendářního měsíce, který následuje po měsíci, v němž obrat dosáhl 2 000 000 Kč. Dobrovolní plátci DPH se mohou registrovat kdykoliv. Je třeba počítat s tím, že úřad může žádost o registraci zamítnout.

Registra plátců DPH – jak se registrovat k DPH?

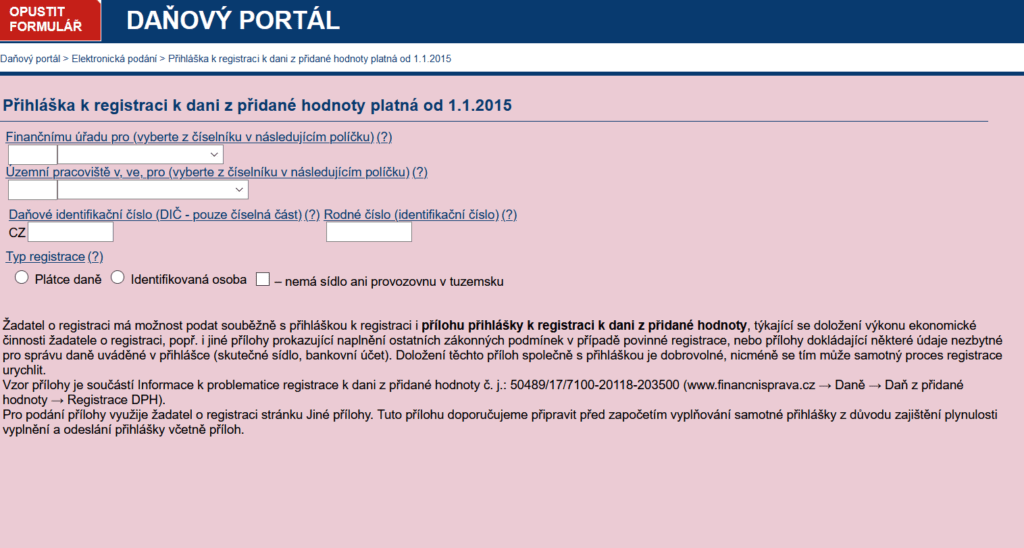

Přihláška k registraci DPH se podává elektronicky na elektronickou adresu podatelny, kterou zveřejňuje správce daně. Přihlášku lze vyplnit na webových stránkách Ministerstva financí České republiky.

Proces registrace urychlí připojení přílohy k žádosti o registraci, kterou lze rovněž vyplnit na stránkách Ministerstva financí ČR. V ní je třeba doložit zejména to, že příslušný subjekt provádí ekonomickou činnost (např. fakturami, popisem podnikatelského záměru apod.).

Všechny dokumenty, které dokládají informace uvedené v příloze, je nutné mít v počítači.

Pokud jsou všechny doložené dokumenty v pořádku, obdrží podnikatel osvědčení o registraci plátce DPH a daňové identifikační číslo (DIČ).

Povinnosti plátců DPH

Jako plátce DPH může podnikatel čerpat mnoho výhod. Musí se však připravit také na poměrně složité papírování.

Co přesně obnáší být plátcem DPH? Předně jde o povinnost zhotovovat daňové doklady pro zákazníky, podávat daňová přiznání k DPH a také podávat kontrolní hlášení. Daňové doklady je následně nutné archivovat po dobu minimálně deseti let.

Mezi povinnosti plátců DPH patří:

- vystavování daňových dokladů pro zákazníky

- podávání přiznání k dani DPH ve stanovené termíny

- vedení daňové evidence pro daňové účely

Každý plátce DPH si musí pohlídat konec zdaňovacího období a podat již zmíněné přiznání k DPH, vyplnit kontrolní hlášení a odvést daň.

Na fakturách musí být název Faktura – daňový doklad a také informace o tom, že je dotyčný plátcem DPH. Vystavovat faktury lze například v online fakturačním softwaru Fakturoid nebo jiných fakturačních programech.

Limit pro plátce DPH

Plátcem DPH se povinně stává každý podnikatel, jehož obrat překročí 2 000 000 Kč za 12 či méně kalendářních měsíců následujících po sobě. Tím, co je to obrat, jsme se zabývali v sekci Kdo je plátcem DPH?. Plátcem DPH se lze stát také dobrovolně.

Kdy je OSVČ plátcem DPH?

Osoba samostatně výdělečně činná se musí registrovat k dani z příjmů fyzických osob. Po přihlášení na finančním úřadě obdrží rozhodnutí o registraci a daňové identifikační číslo (DIČ).

Plátcem DPH se OSVČ nestává automaticky. Platí zde již zmíněné pravidlo – plátcem DPH je OSVČ, jejíž obrat přesahuje 2 000 000 Kč za posledních 12 kalendářních měsíců. V takovém případě se musí zaregistrovat jako plátce DPH a své účetnictví přizpůsobit povinnostem plynoucím ze zákona o DPH.

Vedení účetnictví je poměrně složitá věda, kterou se vyplatí nepodcenit.

Pokud se chce OSVČ plátcem DPH stát dobrovolně, může tak pochopitelně učinit. Vždy je však nutné zvážit, zda se registrace k DPH vyplatí. Více informací přináší sekce Jak se stát plátcem DPH dobrovolně?.

Pokud se OSVČ rozhodne pro pozastavení činnosti zůstává plátcem DPH i nadále. I poté je tedy nutné podávat finančnímu úřadu nulové daňové přiznání až do doby, než je živnost znovu obnovena.

Zdaňovací období pro DPH

U nově registrovaných plátců DPH je zdaňovací období v prvním kalendářním roce vždy 1 měsíc. Každý měsíc je tedy nutné podat přiznání k DPH, vyplnit kontrolní hlášení a odvést DPH.

Po uplynutí jednoho roku je možné zažádat o přechod na čtvrtletního plátce DPH.

Přechod na čtvrtletního plátce DPH

Čtvrtletním plátcem DPH se lze stát po uplynutí roku, ve kterém došlo k registraci k DPH, a roku následujícího. Přechod na čtvrtletního plátce DPH je tedy možný nejdříve po dvou letech od registrace. Zároveň musí být splněny tyto podmínky:

- obrat za rok, který předchází roku, v němž má být změněno zdaňovací období, nepřesáhl 10 000 000 Kč

- dotyčný je spolehlivým plátcem DPH

- dotyčný oznámí změnu správci daně do konce ledna daného kalendářního roku, ideálně prostřednictvím prosincového daňového přiznání

V případě splnění uvedených podmínek se podnikatel může stát čtvrtletním plátcem DPH. Změna začne platit 1. ledna následujícího roku.

Registr plátců DPH

Pro účely ověření plátců DPH slouží celostátní a evropský registr plátců DPH, popřípadě také Administrativní registr ekonomických subjektů.

Ověření plátce DPH v celostátním registru

Informace o plátcích daně z přidané hodnoty shromažďuje celostátní registr plátců DPH, který je zveřejňovaný na webu Ministerstva financí ČR. Lze v něm najít základní údaje o subjektu i právní subjektivitu a příslušný finanční úřad.

Vyhledávat údaje o plátci DPH v registru je možné pouze pomocí jeho daňového identifikačního čísla (DIČ).

DIČ je přiděleno každému plátci DPH, nicméně ne každý subjekt s DIČ je automaticky plátcem DPH. Identifikační číslo může být přiděleno například i fyzickým osobám, které DPH odvádět nemusí.

Bohužel nelze procházet celostátní registr plátců DPH podle IČO (identifikačního čísla osoby).

Registr plátců DPH podle IČO – systém ARES

Ověření plátce DPH je rovněž možné za použití systému ARES (Administrativní registr ekonomických subjektů). V tomto registru jsou k nalezení data o ekonomických subjektech registrovaných v ČR a nejedná se tedy o databázi zahrnující pouze plátce DPH. V tomto registru plátce DPH podle IČO vyhledat lze.

Kontrola plátce DPH v systému VIES

Dalším způsobem, jak ověřit plátce DPH, je systém VIES. Jedná se o evropský registr pro kontrolu plátce DPH, nadřazený databázím jednotlivých zemí Evropské unie. Obsahuje údaje o plátcích DPH z EU.

Tento systém poskytne informaci, zda zadané DIČ (VAT number či VAT ID) je nebo není platné. Je zde možné ověřit i plátce DPH registrované v České republice, více informací však poskytne celostátní registr plátců DPH.

Ověření plátce DPH

Výše zmíněné registry pro kontrolu plátců DPH umožňují vyhledat řadu důležitých informací, například daňové identifikační číslo plátce DPH, název firmy nebo jméno a příjmení, sídlo, právní formu apod. V celostátním registru jsou přístupná také čísla účtů určená ke zveřejnění a informace o tom, zda je plátce nespolehlivý.

Pro kontrolu plátce DPH lze využít tyto registry:

- celostátní registr plátců DPH – k dispozici na stránkách Ministerstva financí ČR

- systém ARES – registr plátců DPH podle IČO

- systém VIES – evropský registr plátců DPH

Nejvíce informací poskytne celostátní registr, ve kterém lze vyhledávat pomocí DIČ.

Co dělat v případě nejasností

Orientace v zákoně o dani z přidané hodnoty může být obtížná. Není divu, jelikož se jedná o složitou, komplexní problematiku. Mnoho zdánlivě jednoduchých otázek je nutné zodpovídat s přihlédnutím k širším souvislostem.

Podnikatelé, kteří si ohledně DPH s něčím nevědí rady, se mohou obrátit na zkušeného daňového poradce, popřípadě na příslušný úřad. Veškeré důležité informace lze dále najít na portálu financnisprava.cz a mfcr.cz, kde je také k dispozici celostátní registr plátců DPH.